Сотрудничаете с самозанятым лицом, индивидуальным предпринимателем: что нужно знать?

21 августа 2020 г.

Сотрудничаете с самозанятым лицом, индивидуальным предпринимателем: что нужно знать?

5 видов налоговых режимов для работающих на себя

На сегодняшний день наблюдается увеличение числа фрилансеров на рынке. Фрилансеры или самозанятые лица – это люди, которые отдают предпочтение или были вынуждены заниматься самостоятельной трудовой деятельностью. Заказчики услуг/работ и такие самозанятые лица работают на основе гражданско-правовых договоров (далее - ГПХ).

Преимущества работы по договорам ГПХ по сравнению с заключением трудовых договоров для заказчиков:

1) Снижение налоговой нагрузки при работе с самозанятыми лицами, и полное освобождение от администрирования при заключении договора с индивидуальным предпринимателем (ИП);

2) Отсутствие трудовых отношений предполагает отсутствие администрирования и выплат по трудовым вопросам, таким как предоставление оплачиваемого отпуска, расчет по больничному листу, возмещение командировочных расходов, компенсационные выплаты при расторжении трудового договора, ответственность за деятельность работника и т.д.;

3) Самозанятые лица несут личную ответственность за своё здоровье и безопасность в процессе выполнения работ и оказания услуг;

4) Самозанятые лица самостоятельно обеспечивают себя всем необходимым для выполнения работ и оказания услуг;

5) Возможность простого и быстрого расторжения гражданско-правовых договоров, по сравнению с трудовыми договорами, и прочее.

Таким образом, преимущества договоров ГПХ понятны, однако, важно знать и «подводные камни», то есть случаи, когда компания-заказчик может нести ответственность при привлечении физических лиц. Таким образом, возникают вопросы:

- каких именно случаях налоговым агентом должна выступать компания?

- какие ограничения, требования и налоговые режимы предусмотрены законодательством для самозанятых?

- обязательно ли всем лицам регистрироваться в качестве ИП?

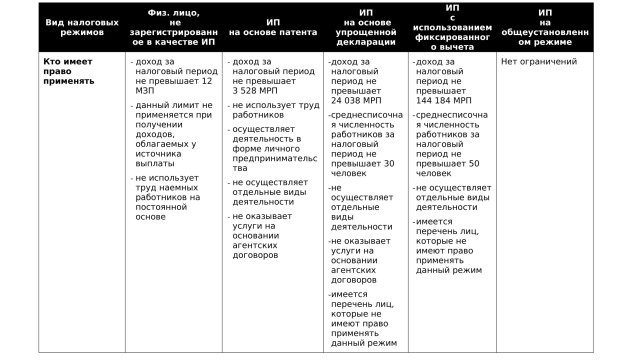

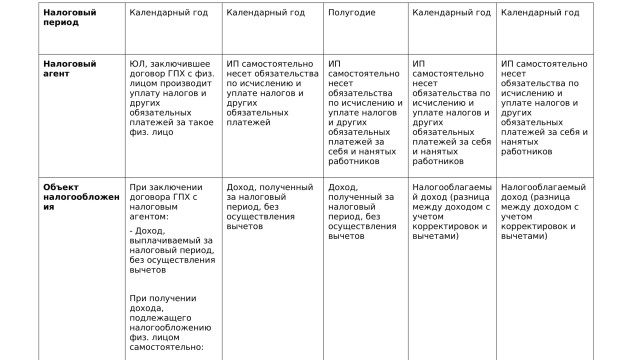

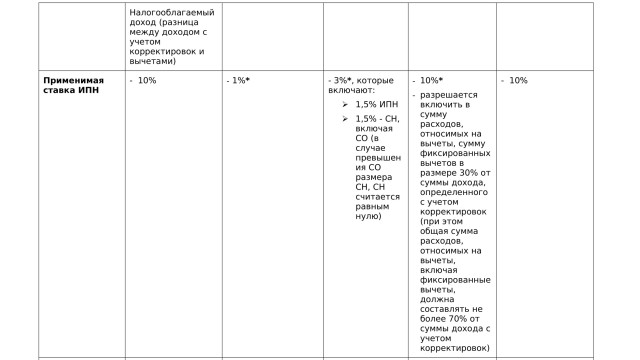

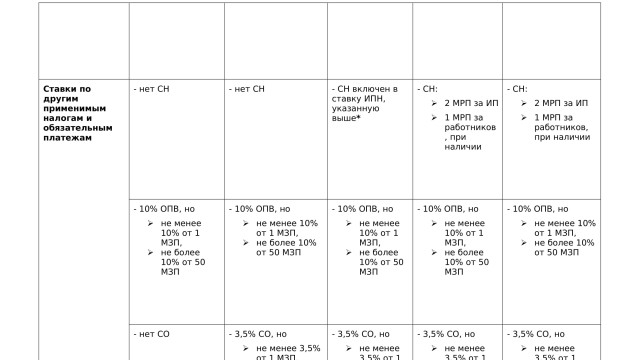

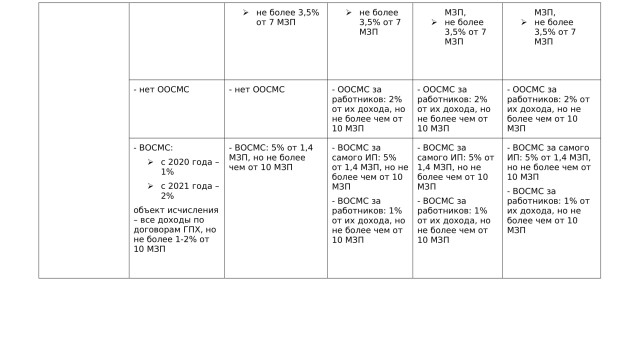

Ответы на эти и другие вопросы приведены в обобщающей таблице ниже.

Однако, необходимо иметь в виду, что при постоянной работе с самозанятыми лицами, не зарегистрированными в качестве ИП, по гражданско-правовым договорам и с признаками служебных отношений, есть риск признания таких взаимоотношений трудовыми. В таком случае, компания, привлекающая самозанятое лицо может ожидать соответствующее доначисление всех зарплатных налогов и обязательных платежей в бюджет с обязательством по уплате пени и административных штрафов.

- - - - - -

* Обратите внимание, что на период с 1 января 2020 года до 1 января 2023 года, ИП на основе патента, упрощенной декларации и режима фиксированного вычета на 100% освобождаются от уплаты ИПН.

- - - - - -

ВОСМС – Взносы на обязательное социальное медицинское страхование

ИПН – Индивидуальный подоходный налог

ИП – Индивидуальный предприниматель

МЗП – Минимальная заработная плата (с 1 января 2020 года – 42 500 тенге)

МРП – Месячный расчётный показатель (на 1 января 2020 года – 2 651 тенге; с 1 апреля 2020 года – 2 778 тенге)

ООСМС – Отчисления на обязательное социальное медицинское страхование

СН – Социальный налог

СНР – Специальные налоговые режимы

СО – Социальные отчисления

Информация, содержащаяся в настоящем Обзоре, общего характера и не может быть использована как юридическая консультация или рекомендация. Пожалуйста, имейте в виду, что Казахстан является развивающейся экономикой, и законодательство и правовая система находятся в постоянном развитии. В случае возникновения каких-либо вопросов в отношении информации, изложенной в настоящем Обзоре, пожалуйста, обращайтесь.